Việc phân biệt được doanh nghiệp tốt hay xấu sẽ giúp nhà đầu tư đưa ra được lựa chọn đúng đắn trong việc đầu tư trên thị trường. Để đưa ra được những đánh giá chính xác về một doanh nghiệp bạn cần đọc và hiểu rõ được báo cáo tài chính của họ. Cùng tìm hiểu chi tiết hơn qua bài viết dưới đây nhé.

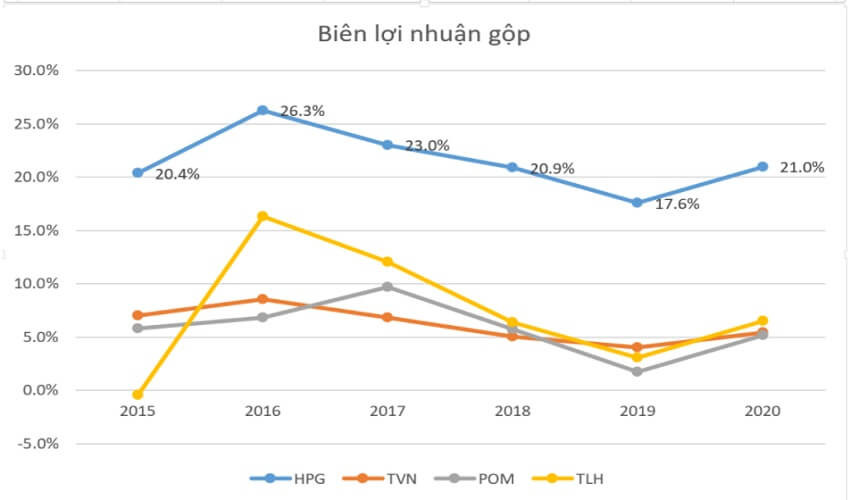

Doanh nghiệp có biên lợi nhuận gộp đủ lớn

Thông thường các doanh nghiệp tốt thường có biên lợi nhuận gộp ổn định và cao hơn so với các đối thủ cạnh tranh trong ngành. Doanh nghiệp có một biên lợi nhuận gộp ổn định cao hơn các đối thủ trong ngành và xu hướng mở rộng biên lợi nhuận gộp thể hiện Doanh nghiệp đó đang có lợi thế cạnh tranh bền vững so với các đối thủ trong ngành. Chính lợi thế cạnh tranh bền vững giúp công ty tạo ra biên lợi nhuận gộp cao, lợi thế này cho phép công ty được tự do định giá các sản phẩm và dịch vụ cung cấp cao hơn nhiều so với giá vốn hàng bán.

Trong ví dụ dưới đây về ngành thép (Hình 1), so với các doanh nghiệp khác cũng tham gia chuỗi giá trị từ đầu đến cuối (từ nhập quặng sắt/than đến cho ra thành phẩm thép xây dựng), HPG có lợi thế rõ rệt về công nghệ và quy mô sản xuất nên giá vốn sản xuất rẻ hơn đáng kể. Do đó, HPG duy trì được một biên lợi nhuận gộp ở mức trên 20% và cao hơn rất nhiều so với các đối thủ trong ngành.

Lợi nhuận tăng trưởng chủ yếu đến từ hoạt động sản xuất kinh doanh cốt lõi

Cơ cấu lợi nhuận của một doanh nghiệp được cấu thành từ 03 phần bao gồm: Lợi nhuận từ hoạt động sản xuất kinh doanh cốt lõi, Lợi nhuận từ hoạt động tài chính và Lợi nhuận khác. Trong đó:

- Lợi nhuận từ hoạt động sản xuất kinh doanh cốt lõi = Lợi nhuận gộp – Chi phí bán hàng và quản lý doanh nghiệp.

- Lợi nhuận từ hoạt động tài chính = Doanh thu từ hoạt động tài chính – Chi phí tài chính.

- Lợi nhuận khác = Doanh thu khác – Chi phí khác

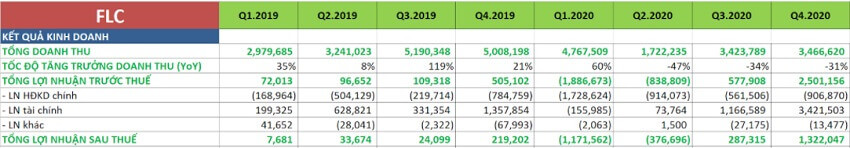

Thông thường một doanh nghiệp tốt và bền vững thường có tỷ trọng lợi nhuận của hoạt động sản xuất kinh doanh cốt lõi cao nhất và có xu hướng tăng trưởng theo thời gian. Nếu lợi nhuận tài chính và thu nhập khác chiếm tỷ trọng cao trong cơ cấu lợi nhuận thì phần lợi nhuận này sẽ thiếu đi tính bền vững và không được đánh giá cao.

Dưới đây là ví dụ của DHC (Hình 2) là một doanh nghiệp hoạt động sản xuất kinh doanh cốt lõi lành mạnh và tăng trưởng tốt. Dựa vào cơ cấu lợi nhuận, chúng ta có thể dễ dàng nhận thấy lợi nhuận sau thuế hàng quý của DHC tăng trưởng mạnh từ 21 tỷ (Quý 1/2019) lên 173 tỷ (Quý 1/2021). Trong đó sự tăng trưởng mạnh mẽ này đóng góp chủ yếu bởi Lợi nhuận của HĐKD chính, và Lợi nhuận tài chính và Lợi nhuận khác chỉ chiếm một phần rất nhỏ. Giá cổ phiếu của DHC tăng bền và ổn định gấp gần 3.5 lần từ năm 2019.

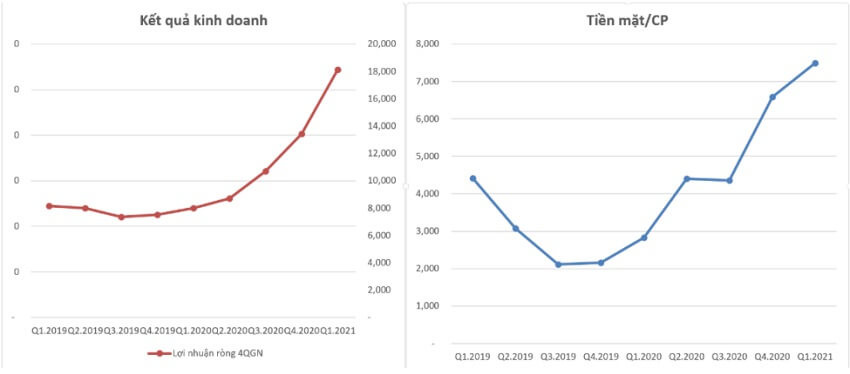

Ngược lại, kết quả kinh doanh của doanh nghiệp dưới đây biến động thất thường (Hình 3), trong đó lợi nhuận phần lớn đến Lợi nhuận tài chính trong khi lợi nhuận từ Hoạt động kinh doanh chính của doanh nghiệp thì âm. Điều này cho thấy chất lượng lợi nhuận của doanh nghiệp này không được tốt và không có sự bền vững.

Hãy chú ý đến lượng tiền mặt của doanh nghiệp

Thông thường các doanh nghiệp tốt thường có lượng tiền mặt (bao gồm cả tiền và tương đương tiền, và các khoản tiền gửi có kỳ hạn) tích lũy tăng dần theo thời gian. Tuy nhiên phải lưu ý là lượng tiền mặt này phải đến từ hoạt động sản xuất kinh doanh cốt lõi của doanh nghiệp chứ không phải từ việc vay vốn hay phát hành thêm vốn cổ phần. Để biết lượng tiền mặt của doanh nghiệp có thật hay không, nhà đầu tư nên đối chiếu với mục Lợi nhuận từ hoạt động tài chính trong bảng báo cáo kết quả kinh doanh để đánh giá xem có sự phù hợp giữa phần lợi nhuận từ hoạt động tài chính này, và lãi suất gửi tiết kiệm với lượng tiền mặt của doanh nghiệp hay không.

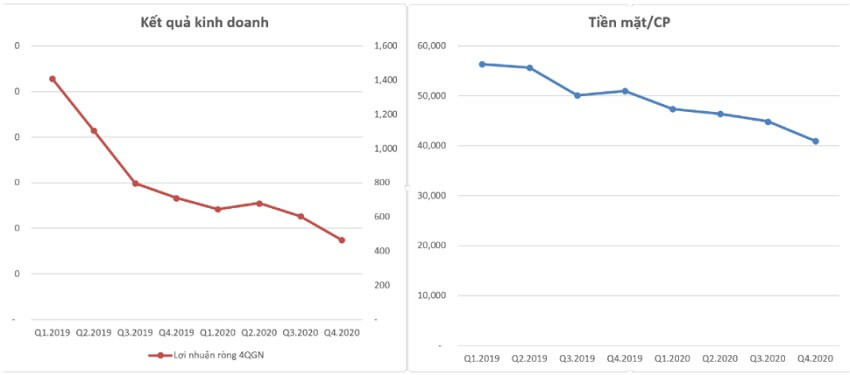

Dưới đây là đồ thị minh hoạ lượng tiền mặt và lợi nhuận của HPG (Hình 4) là một doanh nghiệp có hoạt động kinh doanh tăng trưởng mạnh mẽ đi kèm với đường đi lên của lượng tiền mặt trên mỗi cổ phiếu. Rõ ràng, nếu 2 đồ thị này đi lên và cùng hướng thì rất tốt thể hiện doanh nghiệp có chất lượng lợi nhuận tốt và có sự tăng trưởng bền vững.

Ngược lại, trong ví dụ của CTD dưới đây (Hình 5) chúng ta có thể dễ dàng nhận thấy doanh nghiệp này đang có kết quả kinh doanh đi xuống kèm với lượng tiền mặt trên mỗi cổ phiếu giảm dần theo thời gian.

Khoản phải thu, hàng tồn kho và vốn chiếm dụng

Hãy đối chiếu khoản mục Hàng tồn kho, Khoản phải thu với phần Vốn chiếm dụng của doanh nghiệp trên báo cáo tài chính. Trong đó, vốn chiếm dụng là tất cả các khoản Nợ phải trả sau khi trừ đi Nợ vay ngắn hạn và dài hạn. Thông thường, Hàng tồn kho và Khoản phải thu là phần tài nguyên mà doanh nghiệp sử dụng để duy trì hoạt động sản xuất kinh doanh. Nếu phần lớn Hàng tồn kho và Khoản phải thu được tài trợ bởi vốn chiếm dụng mà không phải nợ vay là một trong những dấu hiệu của một doanh nghiệp tốt bởi doanh nghiệp quản lý được tài sản lưu động một cách hiệu quả.

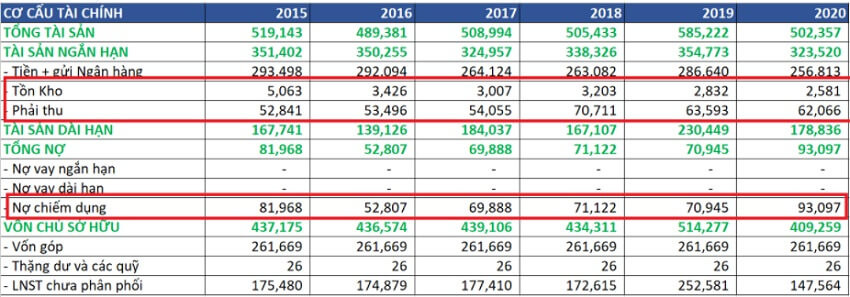

Một ví dụ điển hình như trường hợp của NCT (Hình 6), rõ ràng từ năm 2015 đến 2020 NCT luôn duy trì một lượng Hàng tồn kho và Khoản phải thu ở mức 55-65 tỷ, đồng thời đối ứng với nó là phần Vốn chiếm dụng của doanh nghiệp ở mức 70-93 tỷ đồng. Rõ ràng việc chiếm dụng vốn nhiều hơn phần tài sản mà doanh nghiệp sử dụng để duy trì hoạt động sản xuất kinh doanh khiến cho cơ cấu vốn của NCT trở nên vô cùng an toàn do không cần phải sử dụng đến nợ vay mà vẫn duy trì được lượng tiền mặt lớn. Hay nói cách khác, NCT đang “tay không bắt giặc” bởi vì doanh nghiệp đang kinh doanh bằng cách chiếm dụng vốn của người khác.

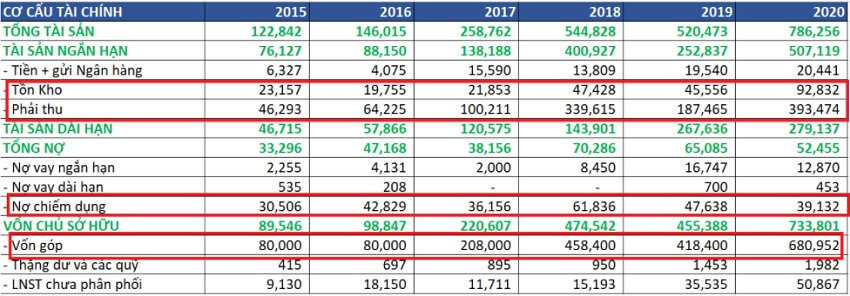

Trái ngược với ví dụ của NCT ở trên, doanh nghiệp dưới đây (Hình 7) có lượng Hàng tồn kho và Khoản phải thu tăng mạnh từ 70 tỷ (năm 2015) lên 486 tỷ (năm 2020). Tuy nhiên, doanh nghiệp này gần như không tăng được phần vốn chiếm dụng, duy trì ở mức 30-60 tỷ. Điều này dẫn đến doanh nghiệp bị thiếu hụt một lượng Vốn lưu động rất lớn để phục vụ sản xuất kinh doanh. Do đó, DN buộc phải phát hành thêm vốn làm cho vốn điều lệ tăng rất mạnh từ 80 tỷ (năm 2015) lên 680 tỷ (năm 2020). Với những doanh nghiệp phát hành thêm vốn mà phần tài sản đối ứng tập trung vào khoản mục Hàng tồn kho và Khoản phải thu sẽ mang lại nhiều rủi ro cho Nhà đầu tư.

Theo Take Profit